-

В погоне за увеличением выручки многие компании стремятся максимально расширить ассортиментный портфель, не считаясь при этом с затратами на его поддержание. Неконтролируемое и необоснованное наращивание ассортиментных позиций не только не приносит ожидаемой прибыли, но и приводит к снижению рентабельности, к возникновению кассовых разрывов.

Считается, что выработка ассортиментной и ценовой политики — задача коммерческих и маркетинговых подразделений, поскольку для ее решения нужно изучать рынок: спрос покупателей, предложения конкурентов и т.д. Однако на поддержание в продуктовом портфеле любого изделия компания несет затраты, которые необходимо выделить и связать с конкретным продуктом1. Для этого следует собрать и проанализировать данные управленческого учета, провести определенные расчеты. В результате, к примеру, может выясниться, что рыночная цена не покрывает даже условно-переменных затрат на производство продукта: в этом случае его следует исключить из ассортимента. Поэтому ответственность за формирование ассортимента и конечного уровня цены все чаще делегируется финансово-экономической службе.

Личный опыт

Дмитрий Ефимов, генеральный директор компании «Нижфарм» (Нижний Новгород)

Любое решение, касающееся включения продукта в ассортимент или исключения из него, должно приниматься с учетом стратегии развития всего портфеля продуктов компании. При первичном включении позиции в ассортимент следует принимать во внимание соответствие товара целевым продуктовым сегментам компании, наличие у него уникальных свойств, перспективу роста его продаж. Дальнейшая судьба продукта зависит от целого ряда дополнительных параметров: экономических (рентабельность), технических (производственные возможности, доступность сырья и его качество), конъюнктурных (поведение конкурентов) и т.д.

Методология оптимизации ассортимента и цен, принятая в финансовой службе ОАО «Петрохолод», предполагает, во-первых, исключение низкорентабельных позиций из продуктового портфеля, и, во-вторых, проверку обоснованности уровня цены. Рассмотрим каждую из составляющих более подробно.

Исключение низкорентабельных товаров

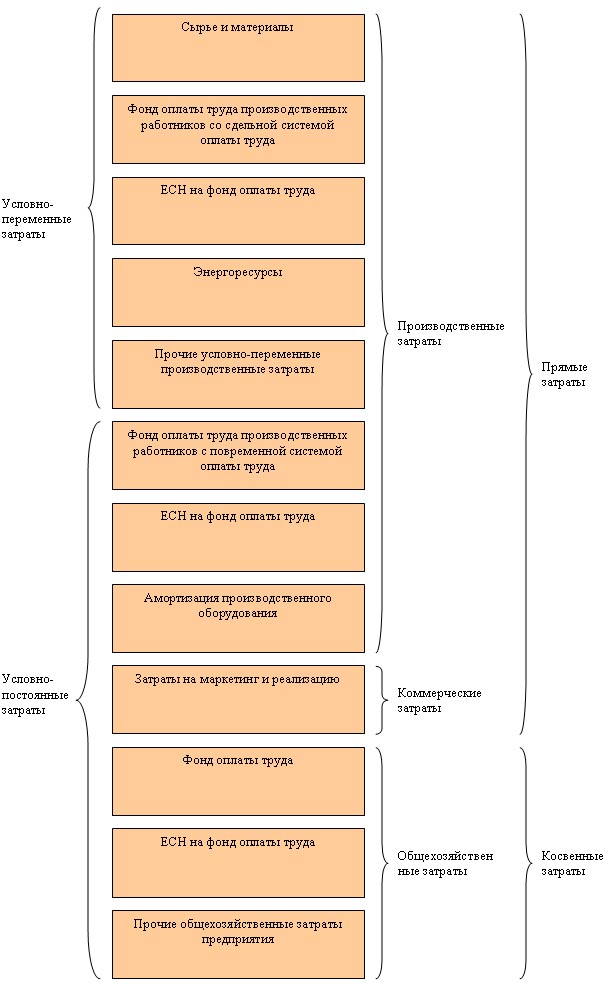

Если промежуточная маржа, равная разности между выручкой и прямыми затратами (условно-переменными и условно-постоянными), покрывает хотя бы часть косвенных условно-постоянных затрат предприятия, то данный товар достоин оставаться в ассортименте (классификация затрат приведена на рисунке) 2.

Рис. Классификация затрат предприятия

Однако возникает вопрос, какая именно доля косвенных условно-постоянных затрат на выпуск товара должна покрываться, то есть какая величина промежуточной маржи (назовем ее пороговая промежуточная маржа) достаточна для того, чтобы товар остался в ассортиментном портфеле.

Личный опыт

Дмитрий Ефимов, генеральный директор компании «Нижфарм» (Нижний Новгород)

В простых случаях, например, при принятии тактических решений о корректировке цен, мы ориентируемся на маржинальную рентабельность, принимая во внимание лишь переменные затраты на производство продуктов. В нашей компании существует система нормативных значений маржинальной рентабельности по категориям фармацевтических препаратов, при этом нормативы установлены в виде диапазона допустимых значений для каждого из них. Чем больший приоритет отдает продукту компания и чем больше средств инвестирует в его продвижение, тем выше будут нормативы.

Для определения искомой величины пороговой промежуточной маржи предлагается сравнить доход, приносимый продуктом, с возможными доходами от альтернативного использования средств, вложенных в производство этого продукта. Можно ориентироваться, например, на уровень процентной ставки по депозитным вкладам в коммерческих банках — вложениям, имеющим на рынке наименьшую доходность. Таким образом, пороговая величина промежуточной маржи (в процентах) не должна быть ниже ставки по депозитным вкладам.

Определившись с пороговой величиной промежуточной маржи, вычислим минимальную цену (стоп-цену), за которую можно реализовать каждую ассортиментную позицию. Она складывается из себестоимости единицы продукции и пороговой промежуточной маржи (в рублях).

Теперь можно сразу выявить заведомо нерентабельные позиции, исключить из ассортимента те товары, планируемая средняя цена реализации которых (без учета НДС) окажется ниже стоп-цены (расчеты в примере главы «Пример расчета для оптимизации ассортимента», этап 1).

Личный опыт

Константин Поволоцкий, главный контролер по направлению маркетинга и продаж пивоваренной компании «Балтика» (Санкт-Петербург)

У нас есть четко прописанный регламент процедуры оптимизации ассортимента. Финансово-экономическая служба, отдел маркетинга и отдел продаж составляют свои рейтинги ассортиментных позиций. Рейтинг продукта зависит от объема его продаж, уровня маржинального дохода и жизненного цикла. Наименования, занявшие последние места по итогам ранжирования, исключаются из ассортимента, их производство прекращается.

Планка для цен

Промежуточная маржинальная прибыль, полученная от реализации продукции по стоп-цене, может не полностью покрывать косвенные условно-постоянные затраты. Между тем производство оставшихся в портфеле ассортиментных позиций следует считать экономически выгодным, если их цены покрывают как прямые, так и косвенные затраты, а также обеспечивают плановую норму рентабельности. Поэтому рекомендуется определить для всего прогнозируемого объема продаж среднюю предельную цену (формулу расчета см. в примере главы «Пример расчета для оптимизации ассортимента», этап 2). Сравнивая с этой величиной планируемую среднюю цену реализации продукции, компания может сделать вывод о том, насколько последняя обоснована.

Личный опыт

Татьяна Барановская, финансовый директор кондитерского объединения «Любимый Край» (г. Отрадное Ленинградской обл.)

В нашей компании цена и норма рентабельности каждого нового продукта устанавливаются сначала расчетным путем в зависимости от среднего значения этих показателей в соответствующем сегменте рынка, прогнозируемого спроса, уровня издержек и цен конкурентов. После окончания «испытательного срока» (определяется индивидуально маркетинговым подразделением компании) маркетологи и финансисты корректируют названные показатели исходя из накопленных статистических данных о продажах.

Итак, если планируемая цена оказывается выше средней предельной цены, то в корректировке ценовая политика не нуждается. Если ниже, то ее нужно пересматривать (расчеты даны в примере главы «Пример расчета для оптимизации ассортимента», этап 2). Подчеркнем, что речь идет именно о средней планируемой цене. Для каждой отдельной товарной позиции, канала сбыта уровень цены устанавливается индивидуально. Главное, чтобы плановая рентабельность достигалась по всему ассортименту и всем направлениям реализации.

Методология коррекции ассортимента и цен, описанная в статье, используется специалистами финансово-экономической службы компании «Петрохолод» не первый год. За счет того, что решения о производстве или прекращении выпуска отдельных товаров получают экономическое обоснование, компании удалось существенно снизить долю оборотного капитала, «замороженного» в запасах сырья, вспомогательных материалов и готовой продукции.

Пример расчета для оптимизации ассортимента

Этап 1. Определение товаров, исключаемых из ассортимента

Предприятие планирует производить и реализовывать товарные позиции А, Б и В. Чтобы выявить, выпуск какого товара может оказаться нерентабельным, необходимо определить для каждого из них стоп-цену, а затем сравнить ее с планируемой ценой реализации (без НДС). Данные для расчета приведены в табл. 1. Все расчеты проводятся для одного операционного цикла.

| № п/п | Наименование показателя | Единицы измерения | Продукт А | Продукт Б | Продукт В |

| 1 | Себестоимость единицы продукции (прямые затраты) (Спр i) | Руб. за ед. | 45 | 50 | 60 |

| 2 | Средняя процентная ставка по депозитным вкладам (Сд) | % | 10 | ||

| 3 | Срок депозитного вклада (Tд) | Дни | 365 | ||

| 4 | Продолжительность операционного цикла (Цо) | Дни | 70 | ||

| 5 | Пороговая величина промежуточной маржи (ПМпор) _ | Руб. за ед. | 0,86 | 0,96 | 1,15 |

Стоп-цена (Цстоп i) i-го вида продукции складывается из себестоимости единицы продукции (Спр i) (стр. 1, табл. 1) и пороговой величины промежуточной маржи (ПМпор) в рублях (стр. 5 табл. 1), то есть рассчитывается по следующей формуле:

Цстоп i = Спр i+ ПМпор i

В свою очередь, пороговая величина промежуточной маржи в рублях определяется исходя из средней ставки по депозитным вкладам за один операционный цикл:

ПМпор = [Спр i x (Сд / Tд x Цо )] / 100.

На основе проведенных расчетов можно проверить целесообразность производства каждого вида продукции. Для этого необходимо сравнить среднюю планируемую цену реализации (без НДС) каждой ассортиментной позиции и ее стоп-цену (табл. 2).

| № п/п | Наименование показателя | Единицы измерения | Продукт А | Продукт Б | Продукт В |

| 1 | Стоп-цена без НДС (Спр i) | Руб. за ед. | 45,86 | 50,96 | 61,15 |

| 2 | Планируемая цена реализации без НДС | Руб. за ед. | 50 | 60 | 61 |

Как следует из табл. 2, производство продукта В нецелесообразно, поскольку планируемая цена его реализации (61 руб.) ниже стоп-цены (61,15 руб.). Следовательно, данный продукт из ассортимента необходимо исключить.

Этап 2. Проверка обоснованности цен

Предположим, что производство нерентабельного продукта В заменено альтернативным размещением средств на депозитном вкладе. Теперь наша задача — проверить правильность цен, установленных для продуктов А и Б. Ценовая политика предприятия корректна, если планируемая средняя цена продукции, рассчитанная для всего объема продаж, будет выше средней предельной цены.

Поскольку в расчете средней предельной цены реализации (см. формулу ниже) участвует показатель нормы плановой рентабельности (Рн пл), определим его в первую очередь (табл. 3).

| № п/п | Наименование показателя | Единицы измерения | Продукт А | Продукт Б | Депозит | Итого |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1 | Объем производства (Oп) | Ед. | 10 000 | 2000 | - | 12 000 |

| 2 | Производственные затраты | Руб. | 350 000 | 90 000 | - | 440 000 |

| 3 | Коммерческие затраты | Руб. | 100 000 | 10 000 | 80 548 | 190 548 |

| 4 | Общехозяйственные затраты | Руб. | 22 420 | 8968 | 3612 | 35 000 |

| 5 | Итого затраты (Зи) (стр. 2 + стр. 3 + стр. 4) | Руб. | 472 420 | 108 968 | 84 160 | 665 548 |

| 6 | Средняя процентная ставка по депозитным вкладам (Сд) | % | 10 | |||

| 7 | Надбавка на риск (НР) | % | 3 | |||

| 8 | Срок депозитного вклада (Тд) | Дни | 365 | |||

| 9 | Плановая выручка без НДС за год (Вплан) (стр. 1 x стр. 2 табл. 3) | Руб. | 500 000 | 120 000 | 88 603 (стр. 3 гр. 6 x 110%) | 708 603 |

| 10 | Оборачиваемость активов (Оак) | Дни | 180 |

Следует отметить, что под коммерческими затратами для депозита понимается сумма вклада, равная прямым затратам (60 руб.) на выпуск и реализацию продукта В (7000 ед.) за один операционный цикл (70 дней), то есть 7000 / 365 x 70 x 60 = 80 548 руб.

Общехозяйственные затраты (стр. 4) распределены по каждому продукту пропорционально величине промежуточной маржи (табл. 1 стр. 5).

Надбавка за риск (стр. 7) — дополнительная норма прибыли, которая должна обеспечить более высокую доходность инвестиций в производство продукта по сравнению с альтернативным вложением — депозитом. Норма плановой рентабельности рассчитывается по следующей формуле:

Рн пл = (Сд + НР) / Тд x Оак , то есть (10% + 3%) / 365 x 180 = 6,4%.

Теперь можно определить среднюю предельную цену реализации для продуктов А и Б:

Цпред = Зи / Оп x (100% + Рн пл) / 100%, то есть (472 420 + 108 968) / (10 000 + 2000) x (100% + 6,4%) / 100% = 51,55 руб. за единицу продукции.

Расчеты показывают, что ожидаемая прибыль составит 43 055 руб. (стр. 9 гр. 7 — стр. 5 гр. 7). При этом планируемая средняя цена реализации по продуктам А и Б составит 51,67 руб. за единицу (500 000 + 120 000) / / (10 000 + 2000), что выше средней предельной цены (51,55 руб.).

Следовательно, предложенная на период ценовая политика для продуктов А и Б экономически оправданна.

1 Подробнее об этом см. статьи «Как установить цену» («Финансовый директор», 2004, № 11, с. 12 или на сайте www.fd.ru/fd) и «Как оптимизировать ассортимент» («Финансовый директор», 2004, № 5, с. 34 или на сайте www.fd.ru/fd). — Примеч. редакции.

2 Подробнее об этом см. статью «Методы формирования производственной себестоимости» («Финансовый директор», 2006, № 4, с. 72 или на сайте www.fd.ru/fd). — Примеч. редакции.