В начале 1970-х годов появилась аналитическая модель, предложенная консалтинговой компанией McKinsey&Со для корпорацией General Electric. и получившая название «модель GE/McKinsey». Как и многие другие стратегические матрицы — матрица GE/McKinsey представляет собой модифицированную матрицу БКГ (BCG). Матрица является одним из наиболее популярных современных инструментов портфельного анализа.

Первоначально матрица была разработана для решения проблемы сравнительного анализа ожидаемой будущей прибыльности 43-х стратегических бизнес-единиц корпорации General Electric. С ее помощью обеспечивалось частичное решение проблемы установления общей сравнительной базы для анализа стратегических позиций видов бизнеса, которые сильно отличались друг от друга по своему характеру. В центре внимания модели GE/McKinsey находится будущая прибыль или будущая отдача капиталовложений, которые могут быть получены организациям. Другими словами, основной упор сделан на то, чтобы проанализировать, какое влияние на прибыль могут оказать дополнительные инвестиции в конкретный вид бизнеса в краткосрочной перспективе. В отличие от матрицы BCG, в модели GE/McKinsey каждая ось координат рассматривается как ось многофакторного, многоаспектного измерения. И это делает данную модель более богатой в аналитическом плане по сравнению с матрицей BCG и, одновременно, более реалистичной с точки зрения позиционирования видов бизнеса.

Структура матрицы GE/McKinsey

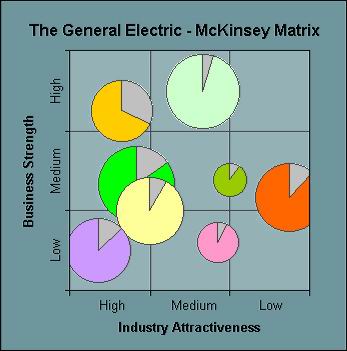

Матрица представляет собой квадрат, сформированный по двум осям: Сила бизнеса и Привлекательность отрасли. Каждая ось условно разделена на три части: низкая, средняя и высокая. Соответственно, матрица состоит из 9 квадрантов (3х3).

Модель основана на соображении, что долгосрочная прибыльность стратегической бизнес-единицы зависит от конкурентной силы этой единицы, а также от способности и мотивированности усиливать свои позиции на рынке, которые определяются привлекательностью отрасли. Привлекательный рынок подразумевает большие настоящие или потенциальные денежные потоки. Аналогично и высокая конкурентная сила также означает способность получать большие денежные потоки.

Вертикальная ось Y — Сила бизнеса (Business Sterngth)

Горизонтальная ось X — Привлекательность отрасли (Industry Attractiveness)

Размер круга, обозначающего стратегическую бизнес-единицу, соответствует размеру ее рынка, а выделенный на нем сектор равен доле данной стратегической бизнес-единицы на своем рынке.

Критерии, используемые в матрице GE/McKinsey

(список не исчерпывающий)

Сила бизнеса

Привлекательность отрасли

Относительный размер

Рост

Доля рынка

Позиция

Сравнительная рентабельность

Чистый доход

Технологическое состояние

Образ, имидж предприятия

Руководство и люди

Абсолютный размер

Рост рынка

Широта рынка

Ценообразование

Структура конкуренции

Отраслевая норма прибыли

Социальная роль

Влияние на окружающую среду

Юридические ограничения

Матрица GE/McKinsey основана на сочетании как объективно измеримых параметров (емкость рынка, рентабельность, доля рынка и т.п.), так и субъективно оцениваемых.

Неизмеримые критерии должны оцениваться экспертами — наиболее квалифицированными сотрудниками фирмы (включая руководителей всех уровней: топов и функциональных) и сторонними экспертами.. При этом используется или нормированная шкала (от нуля до едини-цы), или шкала от 1 до 5 (1 и 2 — «низкая», 3 — «средняя», 4 и 5 — «высокая»). Чем выше вес фактора, тем большее численное значение ему присваивается». Суммируя итоговую оценку всех выделенных факторов для стратегической бизнес единицы, получаем ее положение на каждой оси.

Значения квадрантов матрицы GE/McKinsey

Стратегии, рекомендуемые для отдельных квадрантов решетки, могут быть сформулированы следующим образом.

Три квадранта в верхней левой части матрицы являются наиболее многообещающими с точки зрения будущих доходов от инвестиций. Необходимо работать на этих рынках и инвестировать в рост этих бизнес-единиц. Они обычно обознчаются зеленым цветом.

1. Сохранение и упрочнение позиции на рынке (Grow/Penetrate):

Эти бизнес-единицы должны быть главным объектом инвестиций, они сильны и работают на привлекательных рынках — поэтому они обязательно должны приносить высокий доход по инвестициям. Рекомендации:

сохранение лидерства на этом рынке;

инвестирование для обеспечения роста с максимально возможной скоростью.

2. Инвестирование в рост (Invest for Growth):

Эти бизнес-единицы работают на очень привлекательных рынках, но сила этих бизнесов сейчас невелика. Они должны быть объектом инвестирования для усиления их позиций на рынке. Рекомендации:

концентрация усилий по поддержанию и усилению сильных сторон и конкурентных преимуществ;

выявление и устранение слабых сторон.

3. Выборочный сбор урожая или инвестирование (Selective Harvest or Investment):

Эти бизнес-единицы имеют хорошую силу, но рынок уже теряет свою привлекательность. Рекомендации:

поиск растущих сегментов;

инвестирование в рост на этих сегментах, чтобы расти быстрее рынка;

усиливать свое лидерство на рынке.

Три диагональные квадранта (слева-направо и снизу-вверх) имеют среднюю привлекательность. Инвестирование в эти бизнесы должно быть, но оно должно быть осторожным и выборочным. Главная стратегия для этих видов бизнеса — извлекать максимальный доход уже сейчас. Эти квадранты обычно обозначаются желтым цветом.

4. Выборочное инвестирование или уход с рынка (Selective Investment / Divestment):

Эти бизнесы работают на очень привлекательных рынках, но их сила на рынке невелика. Инвестирование должно быть нацелено на усиление их конкурентных преимуществ. Если эти бизнес-единицы могут улучшить свое положение на рынке, то они должны быть объектом инвестирования. Иначе — необходимо готовиться к уходу с этого рынка. Рекомендации:

поиск ниш;

узкая специализация;

рассматривать предложения о продаже этого бизнеса.

5. Стратегия сегментирования и выборочное инвестирование (Segment & Selective Investment):

Эти бизнес-единицы являются середнячками на средних рынках. Они могут улучшить свои результаты только за счет грамотной стратегии дифференциации (см. конкурентные стратегии по М.Портеру) — создавая и развивая прибыльные сегменты, а также создавая барьеры для выхода конкурентов на эти сегменты. Рекомендации:

поиск растущих сегментов;

специализация и дифференциация;

выборочное инвестирование.

6. Стратегия «сбора урожая» (Harvest for Cash Generation):

Сильный бизнес на отмирающем рынке. Необходимо акцентироваться на максимальном повышении текущей доходности этого бизнеса, потому что возможностей роста для этого бизнеса больше нет. Возможно ограниченное инвестирование в поддержание краткосрочной конкурентоспособности бизнеса, но долгосрочное инвестирование нежелательно. Необходимо внимательно наблюдать за конкурентами, пытающимися оживить этот рынок. Рекомендации:

сохранять лидирующие позиции;

максимизировать текущий доход;

инвестировать только в поддержание конкурентоспособности.

Три квадранта справа внизу наименее привлекательны, для этих бизнесов необходимо выжимать максимум доходов сейчас и воздерживаться от инвестиций. Возможна даже продажа или ликвидация этих бизнес-единиц. Они обычно выделяются красным цветом.

7. Контролируемый уход или сворачивание инвестиций (Controlled Exit or Disinvestment):

Слабые бизнесы на средних рынках. Попытка увеличить их конкурентоспособность и долю рынка может быть слишком дорогой и не окупиться на таком рынке. Инвестиции в этот бизнес должны быть крайне осторожными. Рекомендации:

специализация;

поиск узких ниш;

планируемый уход с этого рынка.

8. Сбор урожая при постоянном контроле (Controlled Harvest):

В таком положении организации целесообразно сконцентрировать усилия на снижении риска и защите своего бизнеса в наиболее прибыльных сегментах. Рекомендации:

защиты позиций на наиболее прибыльных сегментах;

минимизации инвестиций;

планируемый уход с этого рынка.

9. Быстрый уход с рынка или атака конкурентов (Rapid Exit or Attack).

Эти бизнес-единицы являются первыми кандидатами на закрытие. Единственная и намного более трудно реализуемая альтернатива сворачиванию этих бизнесов — использовать их для атаки на «дойных коров» конкурентов, чтобы снизить их доходность.

вовремя распродать товары по выгодной цене;

искать возможность атаки на конкурентов;

минимизировать постоянные издержки, избегая инвестирования.

См. также: маркетинговая стратегия

Применение матрицы GE/McKinsey

Матрица применяется при наличии в компании большого количества отдельных стратегических бизнес-единиц и продуктовых линеек.

Матрица является удобным инструментом определения приоритетности инвестирования в различные виды бизнеса и для перераспределения ресурсов

Матрица может использоваться на всех уровнях внутри компании. На корпоративном уровне элементы бизнес-портфеля могут анализироваться при помощи этой матрицы. На уровне бизнес-единиц могут анализироваться отдельные продукты.

Недостатки матрицы GE/McKinsey

Хотя выводы, которые делаются на основе этой матрицы и выглядят слишком широкими, но они не дают ответа на вопрос о том, как осуществлять такие стратегии. Менеджер должен быть в курсе потенциальных проблем. Например, существует опасность того, что ориентация на рост видов бизнеса, относящихся к Победителям, однажды перейдет в перенагружение этих областей инвестиционными ресурсами, которые перестанут давать ожидаемый эффект. Более того, в краткосрочной перспективе очень трудно оценить правильность инвестиций в виды бизнеса, относящиеся к Победителям, так как эффект может проявиться значительно позднее. Поэтому, если организация будет чересчур сильно ориентироваться на Победителей, то ресурсы, необходимые в краткосрочном периоде, могут полностью истощиться, что приведет к проблемам, связанным с денежной наличностью. Аналогичной критике могут быть подвергнуты и предложения Нейлора относительно диагональных позиций матрицы.

Модель GE/McKinsey предполагает ряд методических допущений относительно осей матрицы позиционирования и составляющих их переменных. Относительные преимущества организации в определенной отрасли (ось X) определяются на основании сравнения уровня доходности соответствующего бизнеса организации по сравнению с его положением у конкурентов. Хотя считается, что конкурентная позиция будет ухудшаться с течением времени, если только не будут найдены новые источники конкурентного преимущества. Поэтому разумнее было бы позиционировать бизнес организации в соответствии также с его перспективами, а не только с настоящим статусом.

Оценка рыночной привлекательности (ось У) основывается на предположении, что она обязательно отражается в среднем потенциале получения прибыли в долгосрочной перспективе для всех участников этой отрасли.

Модель GE/McKinsey рекомендует воспользоваться такими стратегиями, которые, мягко говоря, выглядят наивными и весьма поверхностными. Их скорее можно взять на вооружение как ориентир для дальнейшего углубленного анализа, но никак нельзя рассматривать как управленческое решение.

Разбивка осей матрицы GE/McKinsey также весьма спорна. Во-первых, она никак не меняется при изменении набора оцениваемых факторов. Во-вторых, теряется рациональное зерно многофакторности, как только из нескольких оценок складывается одна, которая определяет координату позиций бизнеса на соответствующей оси.

Материал любезно предоставлен порталом http://marketopedia.ru